Crisi di liquidità da epidemia

Con lo shock dovuto alla diffusione del Covid-19, da Febbraio 2020 moltissime imprese in Italia stanno subendo un crollo dei fatturati, che prosciuga la loro liquidità, a fronte di esborsi che restano necessari (fornitori, dipendenti, fisco, banche). Già prima dell’epidemia, l’indagine ISTAT segnalava una flessione della liquidità disponibile in azienda e il credito bancario era in calo (-1,3% annuo). Ora si rischia che le riserve di cassa si azzerino rapidamente e che tante imprese non riescano più a far fronte ai pagamenti: questo potrebbe condurre a una diffusa crisi di solvibilità nel settore produttivo, anche per imprese con bilanci solidi prima del Covid-19.

Conseguenze: crollo degli investimenti

Per molte imprese ciò preannuncia un azzeramento delle possibilità di spesa in beni di capitale. Il CSC a marzo ha previsto per i primi due trimestri del 2020 un crollo degli investimenti fissi in Italia (-10,6% nell’anno). Dunque, l’economia italiana verrebbe trascinata giù proprio da quello che dovrebbe essere uno dei suoi motori. E la mancanza di investimenti zavorra anche la crescita del Paese nel medio-lungo termine.

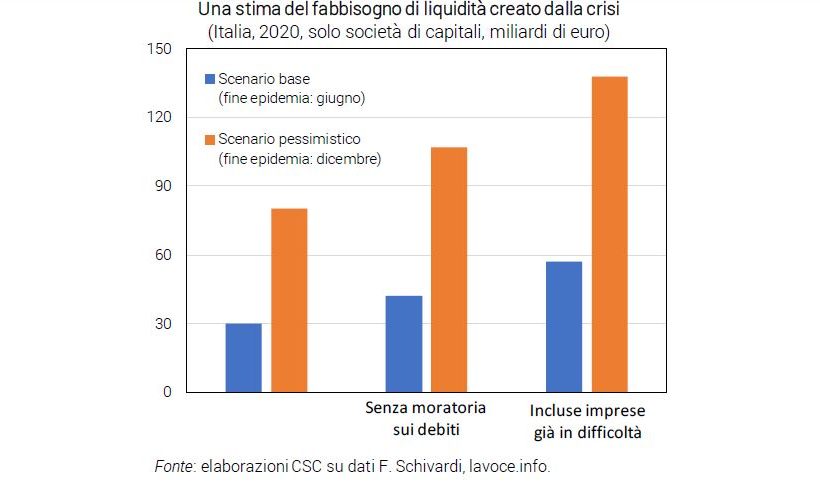

Fabbisogno di liquidità: si può stimare?

In base a un ampio campione di bilanci di imprese (solo le società di capitali, pari a 1/3 del PIL e 55% degli occupati) è stato stimato, in uno scenario di fine epidemia a giugno, il fabbisogno di liquidità nel 2020 in 30 miliardi di euro, di cui gran parte necessari tra aprile e giugno; diventerebbero 80 miliardi in uno scenario pessimistico con fine epidemia a dicembre. Senza moratoria sui prestiti (misura varata a marzo, per le PMI libere da sofferenze), queste cifre salgono a 42 e 107 miliardi. Se si includono le imprese che già avevano problemi di liquidità, si arriva a 57 e 138 miliardi. Si ipotizza che anche la spesa per beni intermedi e lavoro si riduca, molto meno dei ricavi; i risultati sono sensibili a tale ipotesi (F. Schivardi, lavoce.info). Queste stime vanno considerate prudenti, rispetto al fabbisogno totale.

Che fare?

Bisogna impiegare ingenti risorse pubbliche per fornire oggi liquidità alle imprese e rendere poi possibile la ripartenza, una volta terminata l’emergenza sanitaria. Cruciale è la tempistica: occorre agire subito, per evitare crisi di imprese già nei primi mesi. Confindustria ha presentato a marzo una serie di proposte concrete per il problema della liquidità, suggerendo in particolare un ruolo potenziato del Fondo di Garanzia, per aumentare la concessione di prestiti bancari alle imprese. Si stima che le garanzie pubbliche possano avere una “leva” di 1 a 14, cioè ogni euro di soldi pubblici può far arrivare 14 euro di prestiti alle imprese. Ad esempio, per 100 miliardi di fabbisogno di liquidità, servirebbero circa 7 miliardi di fondi pubblici.

Primo intervento

Il Governo è già intervenuto per la liquidità delle imprese il 17 marzo, nell’ambito del decreto “Cura Italia”. Si è trattato di misure nella giusta direzione (come la moratoria di legge e un primo rafforzamento del Fondo di Garanzia), ma insufficienti a coprire il fabbisogno di cassa creatosi nelle imprese.

Secondo intervento

L’8 aprile è stato varato un nuovo intervento del Governo, di portata molto più ampia. La misura più corposa è la concessione di garanzie pubbliche, per un impegno fino a 200 miliardi, da SACE (gruppo CDP) alle banche, con una copertura dei prestiti al 70-90%; l’idea è che alle imprese (specie medio-grandi) arrivi nei prossimi mesi un notevole flusso di nuovi prestiti bancari. Inoltre, si rafforza ulteriormente il Fondo di Garanzia, con 1,7 miliardi, che agiranno anch’essi tramite il canale bancario, per imprese fino a 499 dipendenti e con coperture all’80-100%. Infine, slittano varie scadenze per tasse e contributi, attenuando gli esborsi di cassa in aprile-maggio, i mesi più difficili. Queste misure sono sostanzialmente in linea con le proposte di Confindustria e potrebbero riuscire a soddisfare le esigenze di liquidità causate dalla crisi.

Affinché funzioni

Il piano si basa sull’assunzione che il sistema bancario italiano, grazie all’elevata quota di garanzie pubbliche, sia in grado di generare un grande ammontare di credito addizionale in tempi brevi: ciò andrà monitorato con attenzione. Questi prestiti andranno poi rimborsati alle banche; in caso di un eventuale inadempimento dell’impresa si ricorrerebbe alla garanzia, quindi si spenderebbero fondi pubblici: cruciale è stabilire un ammortamento dei prestiti su orizzonti sufficientemente lunghi, ai massimi consentiti per legge.